MACRO MARKETS巨汇洞悉场:美国重启加息

美联储7月议息会议宣布,将联邦基金利率上调25个基点,至5.25%—5.5%区间。这是美联储6月暂停加息一次后再次重启加息,也是自2022年3月以来的第11次加息,对全球金融环境具有重要意义。而且,几十年来采取货币宽松政策的日本央行7月28日将关键短期利率维持在-0.1%不变,但对收益率曲线控制(YCC)政策调整了措辞,称将灵活控制10年期收益率,允许长期利率波动幅度一定程度上超过正负0.5%,这被国际市场普遍视为日本央行试图扭转长期的宽松政策、转向货币正常化的前兆。

中国银行研究院研究员吕昊旻认为,下半年全球利率水平仍将维持高位,低收入国家债务脆弱性正在上升。

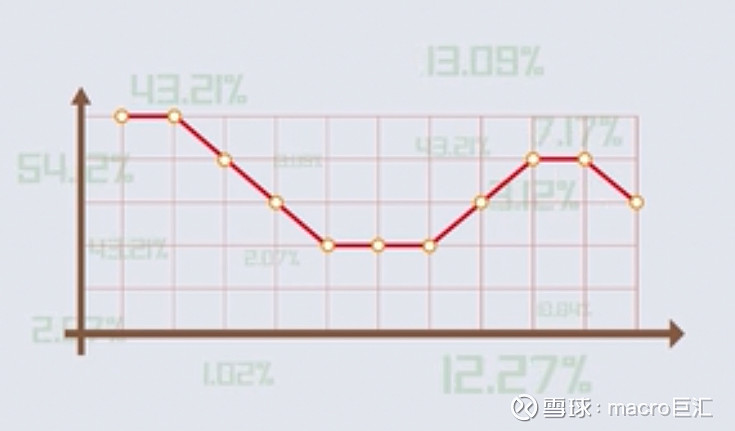

美国政策利率升至22年来最高水平,本轮加息周期临近终点。当前,控制通货膨胀仍是美联储的首要目标。从加息节奏看,美联储适当放慢加息节奏以避免政策超调,非连续性的加息能够为其提供更多的经济数据进行决策。今年6月,美国消费者物价指数(CPI)同比增长3%,创2年多来新低。但反映房租的核心CPI同比上涨4.8%,仍然偏高。就业方面,6月美国季节调整后非农就业人数增加20.9万人,低于预期的23万人,就业增速回归缓慢下降趋势。美联储在议息声明中表示,当前通胀率仍“远高于”2%的目标。为了持续遏制通胀,美联储继续加息25个基点,将政策利率提升至2001年以来最高水平。从加息终点看,6月美联储公布的最新点阵图显示,三分之二联储官员曾预计2023年政策利率将高于5.5%,这意味着如果有数据作为支撑,不排除9月继续加息的可能。在金融市场上,美国当前的高利率使得金融条件持续收紧,已经对金融系统、房地产和投资产生负面影响,7月后美联储是否加息仍存在较大不确定性,但不会降息。

衰退预期减弱,美国经济软着陆信心增强。美联储议息声明表示,在经济情况的评估上,美国经济活动一直以温和的步伐增长,通货膨胀有所缓和,新冠疫情期间由于供应短缺以及转向居家办公而引发的购买行动对价格造成的巨大推动已经结束;就业增长依然强劲,失业率保持在低位,劳动力需求仍然明显超过供应。在银行业情况的评估上,美国银行体系健全且富有韧性。当前,美国经济软着陆预期明显增强。截至2023年7月15日,初次申请失业金人数为22.8万,较上周减少9000人,四周均值降至23.75万的低点。众多空缺的工作岗位以及强劲的薪资仍然支撑美国消费支出,预示着美国经济“软着陆”希望越来越大。

相关文章

- Macro巨汇:以色列多战线战火升级,黄金市场震荡下跌,投资者转向美元背后的原因揭秘

- Macro巨汇:以色列战火升级引发市场动荡,黄金价格走势分析,美联储决策将影响黄金命运。

- Macro巨汇:以色列多战线战火起,黄金价格失守高地,探寻黄金与美元的投资新动向

- Macro巨汇:以色列战火不断升级,黄金是否避险价值仍存?美元投资价值解读与美联储纪要的秘密

- Macro巨汇:以色列战火纷扰金融市场,黄金价值何去何从?美元飙升金价失守新纪等待美联储指引。

- Macro巨汇:以色列战火冲击金价!探寻市场波动背后的投资机会,美元VS黄金的选择与美联储的未来动向

- Macro巨汇:以色列多战线作战背景下黄金市场走势分析,美联储加息决策的重要性不言而喻。

- Macro巨汇:中东冲突搅动金融市场风云变幻,金价震荡加剧!市场聚焦即将公布的CPI数据寻求答案

- Macro巨汇:中东局势变动与全球降息趋势的双重影响,黄金价格冲破2650关口后的市场趋势及CPI数据的角色解读

- Macro巨汇:中东紧张局势叠加降息预期变动,黄金市场动荡不安,金价冲破纪录后骤降逾10美元,市场等待CPI数据揭晓以寻求方向